Текущий остаток (в натуральных измерителях)

Определяется расчетным путем как сумма остатка на начало дня плюс приход за день минус возвраты поставщикам минус списание и отгрузка за день (в натуральных измерителях).

Текущий остаток (в натуральных измерителях)

Определяется расчетным путем как величина остатка перед совершением операции плюс отгрузка минус списание (в натуральных измерителях).

Текущий остаток (в натуральных измерителях)

Показатель определяется как сумма остатка на начало проведения операции плюс приход минус возвраты поставщикам, минус списание (в натуральных измерителях).

Текущий остаток (в стоимостных измерителях)

Показатель определяется расчетным путем как сумма остатка на начало дня плюс приход за день минус возвраты поставщикам за день минус списание и отгрузка товара за день (в стоимостных измерителях).

Текущий остаток (в стоимостных измерителях)

Показатель определяется расчетным путем как сумма остатка перед совершением операции плюс отгружено минус списание товара (в стоимостных измерителях).

Текущий остаток (в стоимостных измерителях)

Показатель определяется как сумма остатка на начало проведения операции плюс приход минус возвраты поставщикам, минус списание (в стоимостных измерителях).

Тип субконто «Документы»

Виды субконто, имеющие тип «Документы», предназначены для ведения аналитического учета в разрезе документов типовой конфигурации. Например, на субсчетах счета 19 «НДС по приобретенным ценностям» в качестве объектов учета следует указывать документы, которыми отражается «входной» НДС при поступлении ценностей. В типовой конфигурации такими документами являются:

Счет-фактура полученный;

Поступление товаров;

Поступление материалов;

Услуги сторонних организаций;

Поступление ОС;

Поступление НМА.

Подробное описание всех документов вы найдете в главе 3 «Ведение учета».

В экранных формах операций, отчетов и пр. для выбора объектов учета предусмотрен специальный журнал документов. В этом журнале содержаться документы перечисленных видов, относящихся к определенному контрагенту.

Тип субконто «Перечисление»

Виды субконто, имеющие тип «Перечисление», предназначены для ведения аналитического учета по фиксированному набору значений. Такой вид субконто установлен для тех счетов (субсчетов), для которых аналитический учет ведется по заданному набору значений. Как правило, такой набор значений регламентирован нормативными документами. Например, аналитический учет на субсчете 68.4 «Налог на доходы (прибыль) организаций» ведется в разрезе бюджетов, в который этот налог начисляется: федеральный, республиканский или местный. Поэтому субконто «Бюджеты» имеет тип перечисление «Бюджеты» с указанными значениями.

Для некоторых счетов тип субконто перечисление используется для автоматизированного составления отчетности. Например, на счете 69.1 «Расчеты по социальному страхованию и обеспечению» аналитический учет ведется по субконто «Виды платежей» типа перечисление «Виды платежей». Значениями перечисления являются отдельные составляющие расчетов: «взносы: начислено/уплачено», «пени: доначислено/уплачено (самостоятельно)» и т.д.

Изменение набора значений субконто типа перечисление доступно только в режиме конфигурирования. Просмотр значений субконто типа перечисление доступен в окне плана счетов в режиме запуска «1С:Предприятие» (см. далее п. «Просмотр значений субконто»).

Тип субконто «Справочники»

Виды субконто, имеющие тип «Справочник», предназначены для ведения аналитического учета с набором значений, задаваемых пользователем. Набор значений обычно определяется объектами учета конкретного предприятия.

Как правило, справочник имеет наименование, совпадающие с наименованием соответствующего ему вида субконто, например, «Контрагенты», «Материалы», «Основные средства» и т. д.

В ряде случаев наименования справочников отличаются от наименования видов субконто. Полное описание всех справочников вы найдете в параграфе «Справочники».

В данной конфигурации максимальное количество субконто по одному счету аналитического учета установлено равным 3. То есть, данная конфигурация ориентирована на ведение по одному счету аналитического учета максимум по трем видам субконто. Это касается, например, настроек параметров стандартных отчетов.

Типовой порядок отражения завершающих операций

Операции, отражаемые в бухгалтерском и налоговом учете в конце отчетного периода (месяца), должны производиться в определенном порядке. Это объясняется тем, что в ряде операций в качестве исходных данных используются результаты выполнения других операций (например, чтобы начать калькулирование фактической себестоимости продукции, работ и услуг, нужно быть уверенным, что все расходы на ее производство уже отражены в учете).

Ниже приведен перечень завершающих (регламентных) операций бухгалтерского (БУ) и налогового (НУ) в типовой конфигурации в порядке, который обеспечивает их беспрепятственное выполнение.

|

Содержание операции |

Примечание |

|

Операции, связанные с учетом расходов на производство и реализацию. |

|

|

Начисление амортизации (БУ, НУ) |

Должны быть введены все операции с ОС и НМА |

|

Начисление налогов с фонда оплаты труда (БУ, НУ) |

Все данные об оплате труда должны быть учтены, а также учтена вся выручка от реализации |

|

Корректировка средней стоимости списания материалов (БУ, НУ) |

Все данные о перемещении материалов должны быть учтены |

|

Корректировка средней стоимости списания товаров (БУ, НУ) |

Все данные о перемещении товаров должны быть учтены |

|

Расчет реализованной торговой наценки (БУ) |

Все данные об операциях по розничной торговле должны быть учтены |

|

Закрытие счета 16 (БУ) |

Все данные о перемещениях МПЗ и об отклонениях в их стоимости должны быть учтены |

|

Закрытие счета 97 (БУ) |

|

|

Закрытие счета Н04 (НУ) |

|

|

Закрытие счетов 25, 26, 23, 29 (БУ) |

|

|

Распределение счета Н01.06 (НУ) |

|

|

Расчет стоимости готовой продукции, полуфабрикатов, работ и услуг |

|

|

Закрытие счетов 20, 21, 40, 43 (БУ) |

Должен быть введен документ БУ «Незавершенное производство» |

|

Закрытие счетов Н01.05, Н02.03, Н02.07 |

Должен быть введен документ НУ «Прямые расходы незавершенного производства» |

|

Операции, связанные с реализацией |

|

|

Закрытие счета 44 (БУ) |

|

|

Расчет транспортных расходов на остаток товара (НУ) |

|

|

Корректировка счета 45 (БУ) |

|

|

Корректировка счета Н02.04 (НУ) |

|

|

Операции по учету финансовых результатов |

|

|

Начисление налогов (БУ и НУ) |

|

|

Нормирование расходов (НУ) |

|

|

Закрытие счетов 90, 91 (БУ) |

|

|

Расчет налога на прибыль (БУ) |

Данные НУ должны быть полностью сформированы |

|

Завершающие операции года |

|

|

Реформация баланса (БУ) |

После формирования бухгалтерской отчетности |

|

Закрытие счетов налогового учета (НУ) |

После формирования налоговой отчетности |

В таблице операции по бухгалтерскому и по налоговому учету приведены общим списком. Однако, большинство завершающих операций по бухгалтерскому учету могут производиться независимо от операций по налоговому учету и наоборот. Исключение составляют операции по расчету налога на прибыль (которые нельзя выполнить до завершения всех операций по налоговому учету) и завершающие операции года.

Типовые операции

Для отдельных часто применяемых бухгалтерских операций вы можете создать типовые операции.

Для того чтобы ввести созданную вами типовую операцию можно воспользоваться пунктом «Ввести типовую операцию» меню «Документы» или кнопкой с идентичным названием в форме журнала операций. При выборе этого пункта (нажатии на кнопку) открывается список типовых операций, созданных вами.

В форме журнала операций также присутствует кнопка

При выборе типовой операции открывается форма ввода операции, в которой уже заполнены отдельные реквизиты. От вас требуется ввести в эту форму недостающие реквизиты и затем записать операцию. Помните, что после ввода типовая операция ничем не отличается от операции, введенной вручную.

Об особенностях ввода информации с помощью типовых операций, а также о том, как создать шаблон новой типовой операции или откорректировать существующие, вы можете прочитать в Руководстве пользователя по «1С:Бухгалтерии 7.7».

Товар

Показатель содержит наименование единицы учета товаров.

Учет фактических платежей по долгосрочному страхованию жизни работников

Расходы будущих периодов по добровольному личному страхованию, предусматривающему оплату страховщиками медицинских расходов, учитываются на счете Н04.06 «Расходы будущих периодов по добровольному личному страхованию, предусматривающему оплату страховщиками медицинских расходов».

Суммы платежей по добровольному страхованию относятся в дебет счета Н04.06, при этом указывается вид расхода «Взносы по добровольному личному страхованию, предусматривающему оплату страховщиками медицинских расходов», статья расходов будущих периодов, по которой учитываются расходы, и застрахованный работник. Регламентная операция «Учет фактических платежей по страхованию на оплату медицинских расходов» формирует проводки по кредиту счета Н04.06.

Аналитический учет по счету Н04.06 ведется по отдельным статьям расходов будущих периодов – элементам справочника «Расходы будущих периодов» и застрахованным работникам. На закладке «Общие сведения» для статьи расходов будущих периодов на добровольное страхование должно быть указано:

Назначение статьи расходов будущих периодов: «Расходы на добровольное страхование».

В реквизитах справочника «Расходы будущих периодов» указывается общая сумма расходов будущих периодов, дата начала списания расходов будущих периодов и дата окончания списания расходов будущих периодов. Исходя из этих данных, рассчитывается сумма, подлежащая включению в расходы текущего месяца (за который формируется документ «Регламентные операции по налоговому учету»). На рассчитанную сумму формируются проводки по вспомогательным забалансовым счетам:

Кт Н04.06 «Расходы будущих периодов по добровольному личному страхованию, предусматривающему оплату страховщиками медицинских расходов»;

Дт Н03.06 «Добровольное личное страхование, предусматривающее оплату страховщиками медицинских расходов».

В дальнейшем суммы, отнесенные в дебет счета Н03.06, подлежат нормированию в соответствии с подп. 16 ст. 255 НК РФ.

Учет фактических платежей по страхованию на случай наступления смерти

Расходы будущих периодов по договорам добровольного личного страхования, заключаемым исключительно на случай наступления смерти или утраты трудоспособности, учитываются на счете Н04.07 «Расходы будущих периодов по договорам добровольного личного страхования, заключаемым исключительно на случай наступления смерти или утраты трудоспособности».

Суммы платежей по добровольному страхованию относятся в дебет счета Н04.07, при этом указывается вид расхода «Взносы по добровольному личному страхованию, заключенному исключительно на случай наступления смерти или утраты трудоспособности», статья расходов будущих периодов, по которой учитываются расходы и застрахованный работник. Регламентная операция «Учет фактических платежей по страхованию на случай наступления смерти» формирует проводки по кредиту счета Н04.07.

Аналитический учет по счету Н04.07 ведется по отдельным статьям расходов будущих периодов – элементам справочника «Расходы будущих периодов» и застрахованным работникам. На закладке «Общие сведения» для статьи расходов будущих периодов на добровольное страхование должно быть указано:

Назначение статьи расходов будущих периодов: «Расходы на добровольное страхование».

В реквизитах справочника «Расходы будущих периодов» указывается общая сумма расходов будущих периодов, дата начала списания расходов будущих периодов и дата окончания списания расходов будущих периодов. Исходя из этих данных, рассчитывается сумма, подлежащая включению в расходы текущего месяца (за который формируется документ «Регламентные операции по налоговому учету»). На рассчитанную сумму формируются проводки по кредиту счета Н04.07. Одновременно формируется проводка по дебету счета Н03.07 «Договоры добровольного личного страхования, заключаемые исключительно на случай наступления смерти или утраты трудоспособности» на меньшую из сумм: сумма расходов будущих периодов, относящаяся к текущему месяцу, и норматив в соответствии с подп. 16 ст. 255 НК РФ (десять тысяч рублей в год на одного застрахованного работника).

Учет фактических сумм платежей (взносов) по добровольному страхованию работников

Признание расходов на добровольное страхование в пользу работников для целей налогообложения в соответствии с подпунктом 16 статьи 255 НК РФ, имеет одну особенность – такие расходы признаются только в размере фактических платежей (даже при методе начисления).

К таким расходам относятся расходы по договорам:

долгосрочного страхования жизни, если такие договоры заключаются на срок не менее пяти лет и в течение этих пяти лет не предусматривают страховых выплат, в том числе в виде рент и (или) аннуитетов (за исключением страховой выплаты, предусмотренной в случае наступления смерти застрахованного лица), в пользу застрахованного лица;

пенсионного страхования и (или) негосударственного пенсионного обеспечения. При этом договоры пенсионного страхования и (или) негосударственного пенсионного обеспечения должны предусматривать выплату пенсий (пожизненно) только при достижении застрахованным лицом пенсионных оснований, предусмотренных законодательством Российской Федерации, дающих право на установление государственной пенсии;

добровольного личного страхования работников, заключаемым на срок не менее одного года, предусматривающим оплату страховщиками медицинских расходов застрахованных работников;

добровольного личного страхования, заключаемым исключительно на случай наступления смерти застрахованного лица или утраты застрахованным лицом трудоспособности в связи с исполнением им трудовых обязанностей.

Далее все упомянутые виды договоров в случае описания их общих черт будут упрощенно называться «договоры добровольного страхования работников».

Под фактической суммой платежа (взноса) по договорам добровольного страхования работников понимается часть платежа, признанная относящейся к текущему периоду.

Если по условиям договора страхования (негосударственного пенсионного обеспечения) предусмотрена уплата страхового (пенсионного) взноса разовым платежом, то по договорам, заключенным на срок более одного отчетного периода, расходы признаются равномерно в течение срока действия договора (пункт 6 статьи 272 НК РФ). Таким образом, относящейся к текущему периоду признается часть платежа, учтенная в порядке расходов будущих периодов.

Учет готовой продукции и полуфабрикатов собственного изготовления

Готовая продукция – это конечный продукт производственного процесса предприятия. Это изделия и продукты, полностью законченные обработкой на данном предприятии, отвечающие требованиям стандартов и техническим условиям, прошедшие сертификацию в установленном порядке и сданные на склад готовой продукции.

Полуфабрикаты собственного изготовления – это промежуточный продукт, который получается при завершении одних стадий производственного процесса и используется в дальнейшем в последующих стадиях.

Фактическая производственная себестоимость готовой продукции может быть рассчитана только после окончания отчетного месяца, практически то же относится и к полуфабрикатам. Вместе с тем, движение продукции и полуфабрикатов происходит ежедневно: изделия (продукты) принимаются на склад из производства и отгружаются со склада: готовая продукция – покупателям и заказчикам, полуфабрикаты – в производство для дальнейшей обработки. В этих условиях для текущего учета используется условная оценка продукции – учетная цена. В качестве учетной цены может быть использована нормативная (плановая) себестоимость, договорная цена и т.п.

Чаще всего в качестве учетной цены выбирают нормативную (плановую) себестоимость. Предприятие рассчитывает ее, исходы из планируемых затрат на производство единицы готовой продукции (полуфабрикатов). В конце месяца по каждой группе продукции определяется сумма и процент отклонений плановой себестоимости от фактической себестоимости.

Положением по ведению бухгалтерского учета и отчетности в Российской Федерации, утвержденным Приказом Минфина РФ от 29.07.98 г. №34н (с последующими изменениями и дополнениями), допускается отражение готовой продукции в балансе по фактической или плановой (нормативной) производственной себестоимости. Таким образом, в зависимости от учетной политики предприятия по оценке в балансе готовой продукции, эти отклонения по-разному будут отражаться в бухгалтерском учете.

Когда учетная политика предусматривает балансовую оценку готовой продукции по фактической себестоимости, то сумма отклонений учитывается на том же счете, что и готовая продукция (счет 43 «Готовая продукция»). Суммы и проценты отклонений по каждой группе продукции рассчитываются, исходя из остатка продукции на начало месяца и ее поступления за отчетный месяц. Если фактическая себестоимость оказалась выше плановой, то сумма перерасхода списывается записью в дебет счета 43 «Готовая продукция» с кредита счета учета затрат на производство, например, 20 «Основное производство». Если же плановая себестоимость оказалась ниже фактической, то сумма экономии записывается сторно (с минусом) по тем же корреспондирующим счетам.

Второй вариант предусматривает балансовую оценку готовой продукции по нормативной (плановой) себестоимости. В этом случае для учета готовой продукции используют два счета: 43 «Готовая продукция» и 40 «Выпуск продукции (работ, услуг). Оприходование готовой продукции на склад по плановой себестоимости оформляется записью по дебету счета 43 «Готовая продукция» и кредиту счета 40 «Выпуск продукции (работ, услуг»). В конце месяца сумма фактической себестоимости продукции списывается в дебет счета 40. Сопоставлением дебетового и кредитового оборотов по счету 40 «Выпуск продукции (работ, услуг)» на конец месяца определяется отклонение фактической производственной себестоимости выпущенной продукции от нормативной (плановой) себестоимости. Экономия, то есть превышение нормативной (плановой) себестоимости над фактической себестоимостью, сторнируется по кредиту счета 40 «Выпуск готовой продукции (работ, услуг)» и дебету счета 90 «Продажи». Перерасход, то есть превышение фактической себестоимости над плановой, списывается со счета 40 «Выпуск готовой продукции (работ, услуг)» в дебет счета 90.2 «Себестоимость продаж» дополнительной записью. Счет 40 «Выпуск готовой продукции (работ, услуг)» закрывается ежемесячно и сальдо на начало следующего месяца не имеет.

В типовой конфигурации имеется возможность вести учет любым из двух перечисленных вариантов.

Однако, чтобы ведение учета соответствовало норме п.5 Положения по бухгалтерскому учету «Учет материально-производственных запасов» (ПБУ 5/01), утвержденного приказом Минфина РФ от 9.06.2001 года №44н, в настоящее время нужно выбирать первый вариант.

Для правильной организации учета движения готовой продукции большое значение имеет разработка ее номенклатуры. Номенклатура включает в себя перечень наименований видов изделий, вырабатываемых предприятием. За основу берется классификация готовых изделий по определенным признакам, позволяющим отличать одно изделие от другого (модель, фасон, марка, сорт и т. д.).

Выпущенная готовая продукция переходит из сферы производства в сферу обращения. Этот процесс фиксируется в первичных документах.

На каждый номенклатурный номер открывается карточка складского учета по форме №М-17. По мере поступления и отпуска готовых изделий, на основе документов работник склада (кладовщик) записывает в карточках количество оприходованных и отпущенных готовых изделий и рассчитывает остаток после каждой записи.

На основании карточек складского учета материально ответственное лицо ежемесячно заполняет ведомость учета остатков готовых изделий в разрезе номенклатуры готовых изделий, единиц измерения, количества и передает ее в бухгалтерию. Здесь производится таксировка остатков по учетным ценам и сверка с данными бухгалтерского учета.

Передача готовых изделий из производства на склад оформляется приемо-сдаточными накладными. После приемки изделий и отражения поступления в карточке складского учета, приемо-сдаточные накладные передаются в бухгалтерию для отражения в бухгалтерском учете.

Отпуск готовой продукции и ее отгрузка оформляются приказом-накладной, в который включены два документа: приказ складу и накладная на отпуск. Приказ складу обычно выписывает соответствующая служба на основании условий договора с покупателем. В нем указываются наименование покупателя, ассортимент и количество продукции, срок отгрузки.

Для автоматизации учета готовой продукции в типовую конфигурацию включены документы, предназначенные для отражения операций по передаче готовой продукции на склад и ее реализации покупателям. Документы, предназначенные для отражения операций по реализации, в настоящей конфигурации унифицированы, т. е. они могут использоваться как для готовой продукции, так и для товаров. Поэтому подробно описание работы с этими документами содержится в разделе «Учет реализации товаров, готовой продукции, оказания услуг».

Учет кадров

В «1С:Бухгалтерии» для учета данных о сотрудниках предназначен справочник «Сотрудники»

(подробное описание реквизитов справочника размещено в главе 10 «Справочная информация по конфигурации», раздел «Справочники»).

Поскольку многие реквизиты справочника «Сотрудники» являются периодическими, работа со справочником требует определенной аккуратности. В этой связи в типовую конфигурацию включен набор документов, предназначенных, в частности, для обслуживания справочника «Сотрудники». К ним относятся:

приказ о приеме на работу;

приказ о кадровых изменениях;

приказ об изменении окладов;

приказ об увольнении.

Все документы по учету кадров группируются в журнале «Приказы по кадрам» (пункт «Кадры» меню «Журналы» главного меню программы).

Если для расчета заработной платы и ведения кадрового учета используется другая программа, то в константе «Учет зарплаты во внешней программе» необходимо установить значение «Да». В этом случае ввод документов по кадровому учету будет невозможен, а при попытке их ввода, на экран будет выдаваться соответствующее предупреждение. Кроме того, ряд закладок в форме элемента справочника «Сотрудники» также будут недоступны.

Учет кассовых операций

Кассовыми операциями являются операции, связанные с приемом, хранением и расходованием наличных денежных средств.

Для осуществления расчетов наличными деньгами каждая организация должна иметь кассу и вести кассовую книгу по установленной форме.

Кассовые операции оформляются типовыми межведомственными формами первичной учетной документации для предприятий и организаций, которые утверждаются Госкомстатом Российской Федерации по согласованию с Центральным банком Российской Федерации и Министерством финансов Российской Федерации.

Для учета кассовых операций с наличными денежными средствами в «1С:Бухгалтерии» используется счет 50 «Касса».

Учет курсовой разницы

Бухгалтерский учет имущества и обязательств организаций, стоимость которых выражена в иностранной валюте, имеет свои особенности. Они заключаются в том, что стоимость этого имущества и обязательств учитывается и в иностранной валюте, и в рублях по курсу Центрального банка Российской Федерации. При совершении операций с имуществом и обязательствами, стоимость которых выражена в иностранной валюте, производится перерасчет.

Если курс Центрального банка Российской Федерации на дату пересчета отличается от его курса на дату предыдущей операции с данным имуществом и обязательством, то возникают курсовые разницы. Поскольку учет имущества и обязательств ведется на счетах бухгалтерского учета, то, фактически, пересчету подлежат остатки на счетах, на которых учитываются такое имущество и обязательства.

Применительно к типовой конфигурации пересчет предусмотрен для тех счетов, у которых в Плане счетов установлен признак валютного учета, например, 50.11 «Касса организации (в валюте)», 52 «Валютные счета», 57.11 «Переводы в пути (в валюте)» и т.д. Пересчет стоимости денежных знаков в кассе, средств в расчетах в банках и иных кредитных учреждениях, денежных и платежных документов, краткосрочных ценных бумаг, средств в расчетах (включая по заемным обязательствам) с любым юридическим и физическим лицом, остатков средств целевого финансирования, полученных из бюджета или иностранных источников в рамках технической или иной помощи Российской Федерации в соответствии с заключенными соглашениями (договорами), выраженной в иностранной валюте, в рубли должен производиться на дату составления бухгалтерской отчетности.

Возникшие курсовые разницы зачисляются в прибыль или убыток организации непосредственно на субсчета счета 91 «Прочие доходы и расходы». Положительные курсовые разницы зачисляются на субсчет 91.1 «Прочие доходы», отрицательные – на субсчет 91.2 «Прочие расходы».

Для автоматического формирования проводок по принятию к учету возникающих курсовых разниц на дату составления отчетности (конец месяца) в типовой конфигурации предназначен документ «Переоценка валюты». Ввод нового документа выполняется выбором пункта «Переоценка валюты» из подменю «Регламентированные документы» меню «Документы» главного меню программы.

Обращаем внимание на то, что этот документ производит пересчет стоимости сразу по всем (!) счетам (в разрезе конкретных объектов аналитического учета), у которых установлен признак валютного учета. Такой пересчет достаточно производить только один раз в конце месяца.

В течение месяца пересчет стоимости в соответствии с нормативными документами должен производиться по тем счетам и объектам аналитического учета, на которых имело место движение имущества и обязательств, стоимость которого выражена в иностранной валюте. Такой пересчет производится рядом документов типовой конфигурации при их проведении. Также пересчет можно выполнять вручную или с помощью типовой операции.

При проведении документа «Переоценка валюты» производится пересчет остатков имущества и обязательств, стоимость которых выражена в иностранной валюте, в рубли по курсу, установленному ЦБ РФ для данной валюты. Пересчет производится по каждому объекту аналитического учета на счете.

Возникающая разница между пересчитанной суммой и суммой, учтенной на счете по конкретному объекту аналитического учета (сальдо на момент переоценки), зачисляется на субсчета счета 91 «Прочие доходы и расходы», как это было описано выше.

Остаток на счетах в валюте в процессе проведения переоценки не изменяется.

Для пересчета используется справочник «Валюты». Для правильного пересчета стоимости имущества и обязательств его нужно поддерживать в актуальном состоянии.

Для проведения документа нужно нажать на кнопку «OK».

Сохраненный документ можно перепровести. При этом ранее сформированные проводки удаляются и формируются новые.

Учет материалов

Материалы относятся к оборотным средствам однократного использования и входят в состав материально-производственных запасов.

Основным документом, регламентирующим порядок учета материалов, является Положение по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01, утвержденное приказом Минфина РФ от 09 июня 2001 г. №44н.

В процессе бухгалтерского учета материалов можно выделить несколько этапов, имеющих самостоятельное значение, документальное оформление и нормативное регулирование. В частности, это:

1. Поступление материалов.

2. Отпуск материалов в производство.

3. Отпуск материалов на сторону.

Учет налогов и сборов с расходов на оплату труда будущих периодов

Суммы налогов и сборов с расходов на оплату труда будущих периодов согласно п.1 статьи 272 НК РФ относятся к следующим отчетным периодам, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты. Такими расходами, например, могут являться налоги и сборы с расходов на сохраняемую во время отпуска оплату труда.

Суммы налогов и сборов с расходов на оплату труда будущих периодов учитываются на счете Н04.11 «Налоги и сборы с расходов на оплату труда будущих периодов» в разрезе видов налогов и отчислений. В дебет счета расходы относятся документом «Начисление налогов. Регламентная операция «Учет налогов и сборов с расходов на оплату труда будущих периодов» обслуживает счет Н04.11 по кредиту.

Аналитический учет по счету Н04.11 ведется по видам налогов и отдельным статьям расходов будущих периодов – элементам справочника «Расходы будущих периодов».

Для каждого случая отнесения расходов на оплату труда сотрудника к расходам будущих периодов следует создавать отдельную статью расходов будущих периодов, которая помимо данных о расходах на оплату труда будет хранить информацию о начисленных на них налогах. Для такой статьи расходов будущих периодов должно быть указано:

На закладке «Общие сведения» назначение статьи расходов будущих периодов: «Расходы на оплату труда»;

На закладке «Налоговый учет» отнесение расходов будущих периодов для целей налогового учета: направление отнесения расходов будущих периодов для целей налогового учета, которое определяется видом расхода, элементом расхода и объектом учета.

В реквизитах справочника «Расходы будущих периодов» указывается общая сумма расходов будущих периодов по сотруднику, сумма начисленных налогов, дата начала списания расходов будущих периодов и дата окончания списания расходов будущих периодов. Исходя из этих данных, рассчитывается сумма, подлежащая включению в расходы текущего месяца (за который формируется документ «Регламентные операции по налоговому учету»). На рассчитанную сумму формируются проводки по вспомогательным забалансовым счетам:

Кт Н04.11 «Налоги и сборы с расходов на оплату труда будущих периодов»;

Дт Счет отнесения расходов будущих периодов.

Учет нематериальных активов

Каждая организация в своей хозяйственной деятельности сталкивается с объектами, не имеющими вещественного наполнителя. Их называют нематериальными активами.

Нематериальные активы – обобщающее понятие, применяемое для группы активов, имеющих для организации стоимость, но не имеющих физического содержания. Основными свойствами нематериальных активов являются: долговременность (свыше года) использования в хозяйственном обороте организации и способность приносить организации доход.

В процессе бухгалтерского учета нематериальных активов можно выделить несколько этапов, имеющих самостоятельное значение, документальное оформление и нормативное регулирование. Такими этапами являются:

1. Поступление нематериальных активов и принятие их к учету.

2. Начисление амортизации.

3. Передача и выбытие нематериальных активов.

Учет операций на валютном счете

Учет валютных средств ведут на активном балансовом счете:

|

52 |

«Валютные счета» |

Для отражения в бухгалтерском учете зачисления или списания средств по валютному счету в типовой конфигурации предназначен документ «Выписка». Для ввода нового документа выберите пункт «Выписка» из меню «Документы» главного меню и в качестве расчетного счета выберите валютный счет.

Документ заполняется так же, как и при вводе выписки по рублевому счету (см. параграф «Выписка по расчетному счету»). Дополнительно следует ввести валюту, в которой будут производиться расчеты.

Заполнение реквизитов строки валютной выписки производится в том же порядке, что и для выписки из расчетного счета.

Учет операций по договорам, составленным в иностранной валюте

Заполнение реквизитов справочника «Договора» подробно описаны в разделе «Справочник «Договоры».

Если цены в договоре указаны в валюте, то в форме документа становится доступен реквизит «Курс», а суммы в табличной части документа считаются выраженными в валюте договора. Реквизит «Курс» заполняется значением текущего курса валюты договора, однако его можно изменить вручную. Значение курса, установленное в указанном реквизите, сохраняется в документе.

Если оплата договора производится в рублях, то суммы проводок рассчитываются на основании сумм, указанных в табличной части документа и валютного курса.

Если оплата договора также указана в валюте, то в проводках по расчетам с поставщиками будут использованы счета с признаком ведения валютного учета и заполнены валютные реквизиты (валюта, валютная сумма) проводок. Рублевые суммы проводок будут рассчитаны по значению курса, установленному в реквизите «Курс».

Учет операций по расчетному счету

В процессе хозяйственной деятельности любой организации особую роль играют денежные средства, поскольку являются наиболее ликвидной частью ее активов.

Денежные средства в валюте Российской Федерации – рублях – хранятся на расчетных счетах, открываемых, как правило, в учреждениях банков. При этом организация самостоятельно выбирает обслуживающий ее банк.

На расчетном счете аккумулируются свободные денежные средства и различные поступления: выручка за реализованную продукцию, выполненные работы, оказанные услуги, авансовые платежи, ссуды, получаемые из банка, кассовая выручка и т.д.

С расчетного счета производятся, как привило, все денежные платежи: поставщикам товарно-материальных ценностей, налоги и взносы в бюджетные и внебюджетные фонды, возврат кредитов, выдача наличных для выплаты зарплаты, материальной помощи и т. д.

Для оформления платежей в конфигурацию включены платежные документы:

Платежное поручение;

Платежное требование;

Аккредитив;

Инкассовое поручение.

Все платежные документы группируются в журнале «Платежные документы» (пункт «Платежные документы» меню «Журналы» главного меню программы).

Указанные документы не изменяют финансово-хозяйственное состояние организации и, следовательно, не формируют проводок и не отражаются на счетах бухгалтерского учета.

Для регистрации информации на счетах бухгалтерского учета и на вспомогательных счетах налогового учета о зачислении или списании денежных средств по расчетному (валютному) счету в типовой конфигурации предназначен документ «Выписка».

Учет основных средств

В хозяйственной деятельности организации особая роль принадлежит основным средствам.

Основные средства – часть имущества, используемая в качестве средств труда при производстве продукции, выполнении работ или оказании услуг, либо для управления организацией, в течение периода, превышающего 12 месяцев.

В процессе бухгалтерского учета основных средств можно выделить несколько этапов, имеющих самостоятельное значение, документальное оформление и нормативное регулирование. Такими этапами являются:

1. Отражение поступления основных средств и их зачисление на баланс организации.

2. Начисление амортизации.

3. Перемещение основных средств.

4. Передача и списание основных средств.

В соответствии с Планом счетов и Инструкцией по его применению, а также для целей налогового учета, для обобщения информации об основных средствах в типовой конфигурации предназначены счета:

|

01 |

«Основные средства»; |

|

02 |

«Амортизация основных средств»; |

|

03 |

«Доходные вложения в материальные ценности»; |

|

83.1 |

«Прирост стоимости имущества по переоценке»; |

|

98.2 |

«Безвозмездные поступления (ОС)»; |

|

001 |

«Арендованные основные средства»; |

|

010 |

«Износ основных средств»; |

|

011 |

«Основные средства, сданные в аренду»; |

|

Н01 |

«Основные средства». |

Для ведения учета основных средств в типовой конфигурации предназначены документы:

Поступление ОС;

Поступление оборудования;

Передача оборудования в монтаж;

Ввод в эксплуатацию ОС;

Перемещение ОС;

Списание ОС;

Подготовка к передаче ОС;

Передача ОС;

Начисление амортизации.

Учет отрицательного результата

На дату совершения операции налогоплательщик определяет в соответствии с пунктом3 статьи 268 НК РФ прибыль (убыток) от реализации амортизируемого имущества.

Прибыль, полученная налогоплательщиком, подлежит включению в состав налоговой базы в том отчетном периоде, в котором была осуществлена реализация имущества.

Убыток, полученный налогоплательщиком, отражается в аналитическом учете как прочие расходы налогоплательщика в соответствии с порядком, установленном статьей 268 НК РФ.

Таким образом, расходы, понесенные при реализации объекта амортизируемого имущества, включаются в целях налогообложения в состав расходов будущих периодов (пункт 3 статьи 268 НК РФ и статья 323 НК РФ).

Срок, в течение которого такие расходы могут быть включены в состав внереализационных расходов, учитываемых при формировании налоговой базы, определяется в месяцах и исчисляется в виде разницы между количеством месяцев срока полезного использования этого имущества и количеством месяцев эксплуатации имущества до момента его реализации, включая месяц, в котором имущество было реализовано.

Расходы будущих периодов, связанные с отрицательным результатом от реализации амортизируемого имущества, учитываются на счете Н04.02 «Отрицательный результат от реализации амортизируемого имущества». Регламентная операция «Учет отрицательного результата от реализации амортизируемого имущества» обслуживает счет Н04.02 по кредиту.

Аналитический учет по счету Н04.02 ведется по отдельным статьям расходов будущих периодов – элементам справочника «Расходы будущих периодов». Для статьи расходов будущих периодов, связанной с отрицательным результатом от реализации амортизируемого имущества, должно быть указано:

На закладке «Общие сведения» назначение статьи расходов будущих периодов: «Прочие расходы»;

На закладке «Налоговый учет» отнесение расходов будущих периодов для целей налогового учета:

Вид расхода: «Внереализационные расходы»;

Элемент расхода: «Прочие внереализационные расходы».

В реквизитах справочника «Расходы будущих периодов» указывается общая сумма расходов будущих периодов, дата начала списания расходов будущих периодов и дата окончания списания расходов будущих периодов. Исходя из этих данных, рассчитывается сумма, подлежащая включению в расходы текущего месяца (за который формируется документ «Регламентные операции по налоговому учету»). На рассчитанную сумму формируются проводки по вспомогательным забалансовым счетам:

Кт Н04.02 «Отрицательный результат от реализации амортизируемого имущества»;

Дт Н09 «Внереализационные расходы», вид внереализационных расходов «Прочие внереализационные расходы».

Учет поступления, перемещения товаров

Под товарами понимается часть материально-производственных запасов организации, приобретенная или полученная от других юридических и физических лиц и предназначенная для продажи или перепродажи без дополнительной обработки.

При учете товаров следует руководствоваться Положением по бухгалтерскому учету «Учет материально-производственных запасов» (ПБУ 5/01, утвержденное приказом Минфина РФ от 09 июня 2001 г. №44н) и Методическими рекомендациями по учету и оформлению операций приема, хранения и отпуска товаров в организациях торговли (утверждены письмом Роскомторга от 10 июля 1996 г. №1-794/32-5).

Для учета товаров, которые организация приобрела для перепродажи, предназначен балансовый счет 41 «Товары».

Для учета товаров, реализуемых по договору комиссии или поручения, предназначен Забалансовый счет 004 «Товары, принятые на комиссию».

В «1С:Бухгалтерии» синтетический учет собственных товаров ведется на счете 41 «Товары» в разрезе субсчетов:

|

41.1 |

«Товары на складах»; |

|

41.2 |

«Товары в розничной торговле»; |

|

41.3 |

«Тара под товаром и порожняя»; |

|

41.4 |

«Покупные изделия»; |

|

41.5 |

«Товары, переданные в переработку». |

Торговая наценка учитывается на счете:

|

42 |

«Торговая наценка». |

Аналитический учет ведется в разрезе номенклатуры в количественном и стоимостном измерителях, а также в разрезе мест хранения в количественном измерителе.

Учет товаров, принимаемых для продажи по договору комиссии, ведется на забалансовом счете:

|

004 |

«Товары, принятые на комиссию». |

Аналитический учет ведется в разрезе номенклатуры (субконто вида «Номенклатура»), комитентов (субконто вида «Контрагенты») и договоров (субконто вида «Основание») в количественном и стоимостном измерениях.

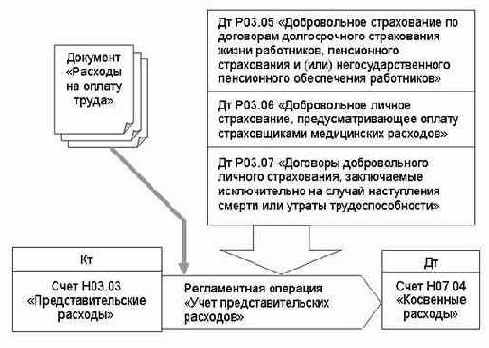

Учет представительских расходов в составе расходов текущего отчетного (налогового) периода

В соответствии с пунктом 2 статьи 264 НК РФ, к представительским расходам относятся расходы налогоплательщика на официальный прием и (или) обслуживание представителей других организаций, участвующих в переговорах в целях установления и (или) поддержания взаимного сотрудничества, а также участников, прибывших на заседания совета директоров (правления) или иного руководящего органа налогоплательщика, независимо от места проведения этих мероприятий. К представительским расходам относятся расходы на проведение официального приема (завтрака, обеда или иного аналогичного мероприятия) для указанных лиц, а также официальных лиц организации-налогоплательщика, участвующих в переговорах, транспортное обеспечение доставки этих лиц к месту проведения представительского мероприятия и (или) заседания руководящего органа и обратно, буфетное обслуживание во время переговоров, оплата услуг переводчиков, не состоящих в штате налогоплательщика, по обеспечению перевода во время проведения представительских мероприятий.

К представительским расходам не относятся расходы на организацию развлечений, отдыха, профилактики или лечения заболеваний.

Представительские расходы в течение отчетного (налогового) периода включаются в состав прочих расходов в размере, не превышающем 4 процента от расходов налогоплательщика на оплату труда за этот отчетный (налоговый) период.

Представительские расходы учитываются на счете Н03.03 «Представительские расходы». Эти расходы подлежат нормированию, т. е. учету в составе прочих расходов текущего периода. По дебету этого счета отражаются суммы, подлежащие нормированию, по кредиту – уже нормированные (отнесенные к прочим расходам). Проводки в дебет формируются документом «Операции приобретения имущества, работ, услуг, прав», если в поле «Вид расхода» установлено «Представительские расходы», и при расчете стоимости материалов, товаров, продукции, использованных на эти цели (документ «Регламентные операции по налоговому учету»). Регламентная операция «Учет представительских расходов» обслуживает счет Н03.03 по кредиту.

Сумма учитываемых в этом месяце данной операцией прочих расходов текущего периода определяется как сумма, не превышающая 4 процентов от расходов на оплату труда, в соответствии со статьей 255 НК РФ, с начала текущего года. Сумма расходов на оплату труда, используемая для расчета предельных значений представительских расходов – это сумма следующих показателей:

Расходы, отраженные в документах «Расходы на оплату труда» с начала года (учитываются только проведенные документы);

Расходы по договорам добровольного страхования, предусмотренные в подпункте 16 статьи 255 НК РФ, с начала года, которые складываются из кредитового оборота с начала года по следующим счетам:

Н03.05 «Добровольное страхование по договорам долгосрочного страхования жизни работников, пенсионного страхования и (или) негосударственного пенсионного обеспечения работников»;

Н03.06 «Добровольное личное страхование, предусматривающее оплату страховщиками медицинских расходов»;

Н03.07 «Договоры добровольного личного страхования, заключаемые исключительно на случай наступления смерти или утраты трудоспособности».

На рассчитанную таким образом сумму прочих расходов текущего периода документом «Регламентные операции по налоговому учету» формируются проводки по вспомогательным забалансовым счетам:

Кт Н03.03 «Представительские расходы»;

Дт Н07 «Косвенные расходы», группа (вид) расходов «Представительские расходы».

Учет приобретения отдельных объектов ОС

Приобретение за плату отдельных объектов основных средств является наиболее распространенным вариантом поступления ОС в организацию.

Для регистрации поступления в организацию отдельных объектов основных средств в «1С:Бухгалтерии 7.7» предназначен документ «Поступление ОС за плату». Ввод нового документа выполняется выбором пункта «Поступление ОС» в подменю «Учет ОС» меню «Документы» главного меню программы.

В реквизите «Поставщик» указывается контрагент (организация или частное лицо), у которого приобретено данное основное средство. Для выбора контрагента нужно нажать кнопку

Основание поступления ОС указывается в реквизите «Договор» выбором из справочника «Договоры».

Для ввода сведений об основных средствах как объектах вложений во внеоборотные активы необходимо заполнить табличную (многострочную) часть документа «Приобретение ОС за плату». Она всегда содержит колонки «Объект внеоборотных активов», «Стоимость» и «Всего»; наличие колонок для сумм налогов зависит от указанного варианта расчета налогов. В нижней части таблицы автоматически подсчитывается итого для проверки соответствия с документами поставщика (накладной).

Наименование объекта вложений во внеоборотные активы в табличной части задается выбором из справочника «Объекты внеоборотных активов». Если в данный объект уже имели место вложения, то его нужно найти в справочнике и дважды щелкнуть мышью. Для ввода нового объекта внеоборотных активов нужно нажать клавишу Ins, ввести его наименование, а затем выбрать этот объект.

Остальные реквизиты табличной части заполняются в соответствии в накладной поставщика в режиме редактирования строки табличной части. Для редактирования доступны колонки «Стоимость» и колонки сумм налогов, сумма в колонке «Всего» вычисляется автоматически.

После заполнения экранной формы нужно нажать на кнопку «OK». При проведении документа автоматически формируются проводки по дебету субсчета 08.4 «Приобретение отдельных объектов основных средств» и кредиту субсчета 60.1 «Расчеты с поставщиками и подрядчиками (в рублях)».

Если поставщику был перечислен аванс (предоплата), то дополнительно формируется проводка по дебету 60.1 «Расчеты с поставщиками и подрядчиками (в рублях)» в корреспонденции с кредитом счета 60.2 «Расчеты по авансам выданным (в рублях)» на сумму зачтенного аванса.

Учет прочих расходов будущих периодов в составе расходов текущего отчетного (налогового) периода

К прочим расходам будущих периодов относятся расходы, которые удовлетворяют следующим условиям:

расходы не могут быть учтены в том отчетном (налоговом) периоде, в котором они были фактически произведены;

расходы включаются в состав расходов следующих отчетных (налоговых) периодов в течение нескольких месяцев (лет) равномерно (равными долями);

в соответствии с требованиями главы 25 НК РФ, для таких расходов не предусмотрен особый порядок учета (как для расходов на НИОКР, освоение природных ресурсов и др.).

Прочие расходы будущих периодов учитываются на счете Н04.09 «Прочие расходы будущих периодов». Регламентная операция «Учет прочих расходов будущих периодов» обслуживает счет Н04.09 по кредиту.

Аналитический учет по счету Н04.09 ведется по отдельным статьям расходов будущих периодов – элементам справочника «Расходы будущих периодов». Для статьи расходов будущих периодов по освоению природных ресурсов должно быть указано:

На закладке «Общие сведения» назначение статьи расходов будущих периодов: «Прочие расходы»;

На закладке «Налоговый учет» отнесение расходов будущих периодов для целей налогового учета: направление отнесения расходов будущих периодов для целей налогового учета, которое определяется видом расхода, элементом расхода и объектом учета.

В реквизитах справочника «Расходы будущих периодов» указывается общая сумма расходов будущих периодов, дата начала списания расходов будущих периодов и дата окончания списания расходов будущих периодов. Исходя из этих данных, рассчитывается сумма, подлежащая включению в расходы текущего месяца (за который формируется документ «Регламентные операции по налоговому учету»). На рассчитанную сумму формируются проводки по вспомогательным забалансовым счетам:

Кт Н04.09 «Прочие расходы будущих периодов»;

Дт Счет отнесения расходов будущих периодов.

Учет расчетов

В настоящем разделе отражены отдельные особенности ведения бухгалтерского и налогового учета расчетов с контрагентами – покупателями, поставщиками и т. д. – в типовой конфигурации «Бухгалтерский учет, редакция 4.4».

Учет расходов будущих периодов на оплату труда

К расходам будущих периодов на оплату труда относятся расходы, описанные в статье255 НК РФ, которые согласно п.1 статьи 272 НК РФ относятся к следующим отчетным периодам, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты. Такими расходами, например, могут являться отпускные, начисленные за следующие месяцы.

Расходы будущих периодов на оплату труда учитываются на счете Н04.10 «Расходы будущих периодов на оплату труда». Регламентная операция «Учет расходов будущих периодов на оплату труда» обслуживает счет Н04.10 по кредиту.

Аналитический учет по счету Н04.10 ведется по сотрудникам и отдельным статьям расходов будущих периодов – элементам справочника «Расходы будущих периодов». Для каждого случая отнесения расходов на оплату труда сотрудника к расходам будущих периодов следует создавать отдельную статью расходов будущих периодов. Если к расходам будущих периодов относятся расходы на оплату труда нескольких сотрудников, то для каждого из них следует создать отдельную статью расходов будущих периодов. Для статьи расходов будущих периодов должно быть указано:

На закладке «Общие сведения» назначение статьи расходов будущих периодов: «Расходы на оплату труда»;

На закладке «Налоговый учет» отнесение расходов будущих периодов для целей налогового учета: направление отнесения расходов будущих периодов для целей налогового учета, которое определяется видом расхода, элементом расхода и объектом учета.

В реквизитах справочника «Расходы будущих периодов» указывается общая сумма расходов будущих периодов (по сотруднику), дата начала списания расходов будущих периодов и дата окончания списания расходов будущих периодов. Исходя из этих данных, рассчитывается сумма, подлежащая включению в расходы текущего месяца (за который формируется документ «Регламентные операции по налоговому учету»). На рассчитанную сумму формируются проводки по вспомогательным забалансовым счетам:

Кт Н04.10 «Расходы будущих периодов на оплату труда»;

Дт Счет отнесения расходов будущих периодов.

Сформированные проводки участвуют в формировании регистра учета расходов по оплате труда.

Учет расходов на рекламу в составе расходов текущего отчетного (налогового) периода

К расходам организации на рекламу, в соответствии с пунктом4 статьи 264 НК РФ, относятся:

расходы на рекламные мероприятия через средства массовой информации (в том числе: объявления в печати, передача по радио и телевидению) и телекоммуникационные сети;

расходы на световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов;

расходы на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, изготовление рекламных брошюр и каталогов, содержащих информацию о работе и услугах, выполняемых и оказываемых организацией, и (или) о самой организации, на уценку товаров, полностью или частично потерявшие свои первоначальные качества при экспонировании.

Расходы налогоплательщика на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных компаний, а также расходы на иные виды рекламы, не указанные выше (в абзацах втором – четвертом пункта 4 статьи 264 НК РФ), осуществленные им в течение отчетного (налогового) периода, для целей налогообложения признаются в размере, не превышающем 1 процента выручки от реализации, определяемой в соответствии со статьей 249 НК РФ.

Расчет расходов на рекламу, которые должны быть включены в состав прочих расходов в размере, не превышающем одного процента выручки от реализации, и их включение в расходы текущего периода выполняется операцией «Учет расходов на рекламу (Н03.04)».

Расходы на рекламу, подлежащие нормированию, учитываются на счете Н03.04 «Расходы на рекламу». По дебету данного счета отражаются суммы нормируемых фактических расходов на рекламу, по кредиту – расходы на рекламу, учтенные в составе прочих расходов текущего периода. Счет Н03.04 дебетуется при проведении документа «Операции приобретения имущества, работ, услуг, прав» и «Списание материалов, товаров, продукции», если в реквизите «Вид расхода» указан вид «Расходы на рекламу (по нормативу)». Документом «Регламентные операции по налоговому учету» формируются проводки по кредиту счета Н03.04.

Сумма нормируемых расходов на рекламу за налоговый период, учитываемая в составе прочих расходов текущего налогового периода, не должна превышать одного процента от выручки с начала года, которая отражается как кредитовый оборот по счету Н06 «Доходы от реализации имущества, работ, услуг, прав». Поэтому сумма нормируемых расходов на рекламу, оказывающая влияние на налоговую базу, - это меньшая из сумм: суммы фактических нормируемых расходов на рекламу (сальдо конечное дебетовое по счету Н03.04) и одного процента от выручки (кредитового оборота по счету Н06). Таким образом, данная регламентная операция отражает нормируемые расходы на рекламу в размере, не превышающем норматив, по кредиту счета Н03.04.

Документом «Регламентные операции по налоговому учету» формируются проводки:

Кт Н03.04 «Расходы на рекламу»;

Дт Н07.04 «Косвенные расходы», группа (вид) расходов «Расходы на рекламу».

на рассчитанную выше сумму прочих расходов за минусом нормированных расходов на рекламу, учтенных ранее в составе прочих расходов (кредитовый оборот по счету Н03.04 с начала года).

Учет расходов по долгосрочному

К расходам на оплату труда, в соответствии с подпунктом16 статьи 255 НК РФ, относятся суммы расходов по договорам добровольного страхования:

долгосрочного страхования жизни, если такие договоры заключаются на срок не менее пяти лет и в течение этих пяти лет не предусматривают страховых выплат, в том числе в виде рент и (или) аннуитетов (за исключением страховой выплаты, предусмотренной в случае наступления смерти застрахованного лица), в пользу застрахованного лица;

пенсионного страхования и (или) негосударственного пенсионного обеспечения. При этом договоры пенсионного страхования и (или) негосударственного пенсионного обеспечения должны предусматривать выплату пенсий (пожизненно) только при достижении предусмотренных законодательством Российской Федерации, дающих право на установление государственной пенсии.

Совокупная сумма платежей (взносов) работодателей, выплачиваемая по договорам долгосрочного страхования жизни работников, пенсионного страхования и (или) негосударственного пенсионного обеспечения работников, учитывается в целях налогообложения в размере, не превышающем 12 процентов от суммы расходов на оплату труда.

Фактическая сумма платежа (взноса) по добровольному страхованию по договорам долгосрочного страхования жизни работников, пенсионного страхования и (или) негосударственного пенсионного обеспечения работников, отражаются в разрезе сотрудников по дебету счета Н03.05 «Добровольное страхование по договорам долгосрочного страхования жизни работников, пенсионного страхования и (или) негосударственного пенсионного обеспечения работников».

Сумма фактических расходов по рассматриваемым договорам добровольного страхования рассчитывается как дебетовый оборот по счету Н03.05 за отчетный период. Проводки в дебет счета Н03.05 формируются документом «Регламентные операции по налоговому учету» (операция «Учет фактических платежей по долгосрочному страхованию жизни работников»).

Для определения расходов на оплату труда учитываются документы «Расходы на оплату труда» за отчетный период (с начала года по месяц, соответствующий дате документа «Регламентные операции по налоговому учету»).

В соответствии с подпунктом 16 статьи 255 НК РФ, к налоговому учету может быть принята сумма расходов не превышающая 12% от расходов на оплату труда. На сумму расходов, принятых к налоговому учету, формируется сводная проводка с кредита счета Н03.05 без указания конкретного сотрудника.

Расходы по договорам добровольного страхования, принятые к налоговому учету в текущем периоде, отражаются на вспомогательных забалансовых счетах налогового учета.

Сумма расходов по договорам долгосрочного страхования жизни, принятых в текущем периоде к налоговому учету, распределяется по застрахованным сотрудникам пропорционально отношению фактической суммы платежа по конкретному сотруднику к общей сумме фактических платежей. Сумма расходов по каждому застрахованному сотруднику относится в дебет счетов учета расходов в соответствии с тем, на какие счета были отнесены расходы на оплату труда по сотруднику в этом налоговом периоде. Распределение по счетам производится пропорционально суммам расходов на оплату труда по каждому из видов расходов (счетов налогового учета).

Учет расходов по НИОКР

Расходами на научные исследования и (или) опытно-конструкторские разработки признаются расходы, относящиеся к созданию новой или усовершенствованию производимой продукции (товаров, работ, услуг) в соответствии со статьей 262 НК РФ.

Расходы будущих периодов на НИОКР учитываются на счете Н04.03 «Расходы на НИОКР». Регламентная операция «Учет расходов на НИОКР» обслуживает счет Н04.03 по кредиту.

Аналитический учет по счету Н04.03 ведется по отдельным статьям расходов будущих периодов – элементам справочника «Расходы будущих периодов». Для статьи расходов будущих периодов на НИОКР должно быть указано:

На закладке «Общие сведения» назначение статьи расходов будущих периодов: «Прочие расходы»;

На закладке «Налоговый учет» отнесение расходов будущих периодов для целей налогового учета:

Вид расхода: «Другие расходы, включаемые в состав косвенных расходов»;

Элемент расхода: «НИОКР».

В реквизитах справочника «Расходы будущих периодов» указывается общая сумма расходов будущих периодов, дата начала списания расходов будущих периодов и дата окончания списания расходов будущих периодов. Исходя из этих данных, рассчитывается сумма, подлежащая включению в расходы текущего месяца (за который формируется документ «Регламентные операции по налоговому учету»). На рассчитанную сумму формируются проводки по вспомогательным забалансовым счетам:

Кт Н04.03 «Расходы на НИОКР»;

Дт Н09 «Косвенные расходы», группа (вид) расходов «НИОКР».

Учет расходов по освоению природных ресурсов

Расходами на освоение природных ресурсов признаются расходы налогоплательщика на геологическое изучение недр, разведку полезных ископаемых, проведение работ подготовительного характера (статья261 НК РФ).

Расходы на освоение природных ресурсов подлежат включению в состав прочих расходов, если источником их финансирования не являются средства бюджета и (или) средства государственных внебюджетных фондов.

Расходы на освоение природных ресурсов, указанные в пункте 1 статьи 261 НК РФ, учитываются в порядке, предусмотренном статьей 325 НК РФ.

Расходы будущих периодов на освоение природных ресурсов учитываются на счете Н04.04 «Расходы на освоение природных ресурсов». Регламентная операция «Учет расходов по освоению природных ресурсов» обслуживает счет Н04.04 по кредиту.

Аналитический учет по счету Н04.04 ведется по отдельным статьям расходов будущих периодов – элементам справочника «Расходы будущих периодов». Для статьи расходов будущих периодов по освоению природных ресурсов должно быть указано:

На закладке «Общие сведения» назначение статьи расходов будущих периодов: «Прочие расходы»;

На закладке «Налоговый учет» отнесение расходов будущих периодов для целей налогового учета:

Вид расхода: «Другие расходы, включаемые в состав косвенных расходов»;

Элемент расхода: «Освоение природных ресурсов».

В реквизитах справочника «Расходы будущих периодов» указывается общая сумма расходов будущих периодов, дата начала списания расходов будущих периодов и дата окончания списания расходов будущих периодов. Исходя из этих данных, рассчитывается сумма, подлежащая включению в расходы текущего месяца (за который формируется документ «Регламентные операции по налоговому учету»). На рассчитанную сумму формируются проводки по вспомогательным забалансовым счетам:

Кт Н04.04 «Расходы на освоение природных ресурсов»;

Дт Н07.04 «Косвенные расходы», группа (вид) расходов «Освоение природных ресурсов».

Учет расходов по страхованию имущества в составе расходов текущего отчетного налогового периода

Расходы на обязательное и добровольное страхование имущества, в соответствии со статьей 263 НК РФ, включают страховые взносы по всем видам обязательного страхования, а также по следующим видам добровольного страхования имущества:

Расходы по обязательным видам страхования (установленные законодательством Российской Федерации) включаются в состав прочих расходов в пределах страховых тарифов, утвержденных в соответствии с законодательством Российской Федерации и требованиями международных конвенций. В случае, если данные тарифы не утверждены, расходы по обязательному страхованию включаются в состав прочих расходов в размере фактических затрат.

Расходы по указанным в статье263 НК РФ добровольным видам страхования включаются в состав прочих расходов в размере фактических затрат.

Расходы по обязательному и добровольному страхованию признаются в качестве расхода в том отчетном (налоговом) периоде, в котором в соответствии с условиями договора налогоплательщиком были перечислены (выданы из кассы) денежные средства на оплату страховых взносов.

Если по условиям договора страхования предусмотрена уплата страхового взноса разовым платежом, то по договорам, заключенным на срок более одного отчетного периода, расходы признаются равномерно в течение срока действия договора (пункт 6 статьи 272 НК РФ).

Расходы будущих периодов, связанные с расходами на страхование имущества, учитываются на счете Н04.08 «Расходы будущих периодов по страхованию имущества». Регламентная операция «Учет расходов по страхованию имущества» обслуживает счет Н04.08 по кредиту.

Аналитический учет по счету Н04.08 ведется по отдельным статьям расходов будущих периодов – элементам справочника «Расходы будущих периодов». Для статьи расходов будущих периодов по освоению природных ресурсов должно быть указано:

На закладке «Общие сведения» назначение статьи расходов будущих периодов: «Прочие расходы»;

На закладке «Налоговый учет» отнесение расходов будущих периодов для целей налогового учета:

Вид расхода: «Другие расходы, включаемые в состав косвенных расходов»;

Элемент расхода: «Добровольное и обязательное страхование».

В реквизитах справочника «Расходы будущих периодов» указывается общая сумма расходов будущих периодов, дата начала списания расходов будущих периодов и дата окончания списания расходов будущих периодов. Исходя из этих данных, рассчитывается сумма, подлежащая включению в расходы текущего месяца (за который формируется документ «Регламентные операции по налоговому учету»). На рассчитанную сумму формируются проводки по вспомогательным забалансовым счетам:

Кт Н04.08 «Расходы будущих периодов по страхованию имущества»;

Дт Н07.04 «Косвенные расходы», группа (вид) расходов «Добровольное и обязательное страхование».

Учет расходов по страхованию на

К расходам на оплату труда в соответствии с подпунктом 16 статьи 255 НК РФ относятся суммы расходов по договорам добровольного личного страхования работников, заключаемым на срок не менее одного года, предусматривающим оплату страховщиками медицинских расходов застрахованных работников.

Взносы по договорам добровольного личного страхования, предусматривающим оплату страховщиками медицинских расходов застрахованных работников, включаются в состав расходов в размере, не превышающем 3 процента от суммы расходов на оплату труда.

Фактическая сумма платежа (взноса) по добровольному личному страхованию, предусматривающего оплату страховщиками медицинских расходов, отражаются в разрезе сотрудников по дебету счета Н03.06 «Добровольное личное страхование, предусматривающее оплату страховщиками медицинских расходов».

Сумма фактических расходов по рассматриваемым договорам добровольного страхования рассчитывается как дебетовый оборот по счету Н03.06 за отчетный период. Проводки в дебет счета Н03.06 формируются документом «Регламентные операции по налоговому учету» (операция «Учет фактических платежей по страхованию на оплату медицинских расходов»).

Для определения расходов на оплату труда учитываются документы «Расходы на оплату труда» за отчетный период (с начала года по месяц, соответствующий дате документа «Регламентные операции по налоговому учету»).

В соответствии с подпунктом 16 статьи 255 НК РФ, к налоговому учету может быть принята сумма расходов, не превышающая 3% от расходов на оплату труда. На сумму расходов, принятых к налоговому учету, формируется сводная проводка с кредита счета Н03.06 без указания конкретного сотрудника.

Расходы по договорам добровольного страхования, принятые к налоговому учету в текущем периоде, отражаются на вспомогательных забалансовых счетах налогового учета.

Сумма расходов по страхованию на оплату медицинских расходов, принятых в текущем периоде к налоговому учету, распределяется по застрахованным сотрудникам пропорционально отношению фактической суммы платежа по конкретному сотруднику к общей сумме фактических платежей. Сумма расходов по каждому застрахованному сотруднику относится в дебет счетов учета расходов в соответствии с тем, на какие счета были отнесены расходы на оплату труда по сотруднику в этом налоговом периоде. Распределение по счетам производится пропорционально суммам расходов на оплату труда по каждому из видов расходов (счетов налогового учета).

К расходам на оплату труда, в соответствии с подпунктом16 статьи 255 НК РФ, относятся суммы расходов по договорам добровольного личного страхования, заключаемым исключительно на случай наступления смерти застрахованного лица или утраты застрахованным лицом трудоспособности в связи с исполнением им трудовых обязанностей.

Взносы по договорам добровольного личного страхования, заключаемым исключительно на случай наступления смерти застрахованного работника или утраты застрахованным работником трудоспособности в связи с исполнением им трудовых обязанностей, включаются в состав расходов в размере, не превышающем десяти тысяч рублей в год на одного застрахованного работника.

Нормированная с учетом подпункта 16 статьи 255 НК РФ фактическая сумма взноса по договорам добровольного личного страхования, заключаемым исключительно на случай наступления смерти или утраты трудоспособности, отражается в разрезе сотрудников по дебету счета Н03.07 «Договоры добровольного личного страхования, заключаемые исключительно на случай наступления смерти или утраты трудоспособности».

Сумма фактических расходов по рассматриваемым договорам добровольного страхования рассчитывается как дебетовый оборот по счету Н03.07 за отчетный период. Проводки в дебет счета Н03.07 с учетом нормирования (в размере, не превышающем десяти тысяч рублей в год на одного застрахованного работника) формируются документом «Регламентные операции по налоговому учету» (операция «Учет фактических платежей по страхованию на случай наступления смерти»).

На сумму фактических расходов (дебетовый оборот по счету Н03.07 за отчетный период) формируется проводка с кредита счета Н03.07 без указания конкретного сотрудника.

Расходы по договорам добровольного страхования, принятые к налоговому учету в текущем периоде, отражаются на вспомогательных забалансовых счетах налогового учета.

Сумма расходов по договорам добровольного личного страхования, заключаемым исключительно на случай наступления смерти или утраты трудоспособности, принятых в текущем периоде к налоговому учету, распределяется по застрахованным сотрудникам пропорционально отношению фактической суммы платежа по конкретному сотруднику к общей сумме фактических платежей. Сумма расходов по каждому застрахованному сотруднику относится в дебет счетов учета расходов в соответствии с тем, на какие счета были отнесены расходы на оплату труда по сотруднику в этом налоговом периоде. Распределение по счетам производиться пропорционально суммам расходов на оплату труда по каждому из видов расходов (счетов налогового учета).

Учет реализации товаров, готовой продукции, оказания услуг

Учет реализации готовой продукции и товаров, приобретенных для перепродажи, в типовой конфигурации ведется с использованием счетов:

|

41 |

«Товары»; |

|

43 |

«Готовая продукция»; |

|

45 |

«Товары отгруженные»; |

|

62.1 |

«Расчеты с покупателями и заказчиками (в рублях)»; |

|

62.11 |

«Расчеты с покупателями и заказчиками (в валюте)»; |

|

62.2 |

«Расчеты по авансам полученным (в рублях)»; |

|

62.22 |

«Расчеты по авансам полученным (в валюте)»; |

|

62.4 |

«Расчеты с покупателями по товарам (работам, услугам) комитента (в рублях)»; |

|

62.44 |

«Расчеты с покупателями по товарам (работам, услугам) комитента (в валюте)»; |

|

90 |

«Продажи». |

Учет результатов инвентаризации

В соответствии с Федеральным законом от 21.11.96г. №129-ФЗ «О бухгалтерском учете» для обеспечения достоверности данных бухгалтерского учета и бухгалтерской отчетности организации обязаны проводить инвентаризацию имущества и обязательств, в ходе которой проверяются и документально подтверждаются их наличие, состояние и оценка.

В ряде случаев сроки проведения инвентаризации прямо определены законом:

при передаче имущества в аренду, выкупе, продаже, а также при преобразовании государственного или муниципального унитарного предприятия;

перед составлением годовой бухгалтерской отчетности;

при смене материально-ответственных лиц;

при выявлении фактов хищения, злоупотребления или порчи имущества;

в случае стихийного бедствия, пожара или других чрезвычайных ситуаций, вызванных экстремальными условиями и в некоторых других случаях.

В ходе инвентаризации заполняются инвентаризационные описи, а в случаях выявления расхождений данных бухгалтерского учета и фактических данных о наличии имущества – сличительные ведомости. Формы этих документов являются унифицированными (утверждены Постановлением Госкомстата РФ от 18 августа 1998 г. №88, от 27 марта 2000 г. №26).

По результатам инвентаризации выявленные недостачи имущества отражаются по дебету счета 94 «Недостачи и порча ценностей» в корреспонденции со счетами учета имущества, а излишки приходуются по текущим рыночным ценам в корреспонденции со счетом 91.1 «Прочие доходы».

В налоговом учете недостачи отражаются по дебету счета Н16 «Недостача и порча ценностей» в корреспонденции со счетами налогового учета имущества, а излишки – по дебету счетов налогового учета имущества, а излишки – по дебету счетов налогового учета имущества и кредиту счета Н08 «Внереализационные доходы».

Учет суммовых разниц

При ведении расчетов с контрагентами в условных единицах (далее у.е.) возникают суммовые разницы, если сумма возникших обязательств и требований, исчисленная по установленной соглашением сторон курсу условных денежных единиц на дату реализации (оприходования) товаров (работ, услуг), имущественных прав, не соответствует фактически поступившей (уплаченной) сумме в рублях.

Таким образом, суммовые разницы возникают в момент оплаты приобретенных либо реализованных ценностей.

Суммовые разницы не возникают при осуществлении операций, связанных с возвратом ранее реализованных (полученных) товаров, поскольку при этом не происходит ни факта оплаты, ни факта возникновения обязательств и требований.

В типовой конфигурации в документы, отражающие поступление либо списание денежных средств, встроен механизм автоматизированного определения суммовых разниц по факту поступления (уплаты) денежных средств. Это относится к следующим документам:

выписка;

приходный кассовый ордер;

расходный кассовый ордер.

Во всех этих документа механизм работает одинаковым образом.

Для правильного отражения суммовых разниц необходимо знать:

на какую сумму и по какому курсу условной денежной единицы были реализованы (приобретены) товары, работы, услуги или имущественные права;

по какому курсу условной денежной единицы произошло получение (уплата) сумм за реализованное (полученное) имущество (работы, услуги, права).

В связи с этим все перечисленные выше документы имеют следующие реквизиты:

«Документ поставки» – документ, по которому отражена операция реализации (поступления имущества, работ, услуг и прав;

«Валюта поставки» – валюта, в которой выражены обязательства;

«Курс поставки» – курс условной денежной единицы на дату поставки;

«Курс оплаты» – курс условной денежной единицы на дату получения (уплаты) денежных средств по договору.

Механизм определения суммовой разницы работает по следующему алгоритму.

Сначала определяется, какой сумме в условных денежных единицах соответствует поступившая (уплаченная) сумма денежных средств в рублях (эта сумма делится на значение реквизита «Курс оплаты»).

Затем определяется, какая сумма задолженности в условных денежных единицах подлежит погашению при осуществлении платежа. Для этого сумма задолженности по расчетам с контрагентом в рублях, числящаяся в бухгалтерском учете на момент осуществления этой операции, пересчитывается в условные денежные единицы по курсу поставки и сравнивается с поступившей (уплаченной) суммой. Сумма задолженности, подлежащей погашению, считается наименьшая из двух сравниваемых сумм.

Суммовая разница равна произведению суммы погашаемой задолженности на разницу между курсом оплаты и курсом поставки.

Далее необходимо отразить суммовую разницу в бухгалтерском и в налоговом учете.

Бухгалтерский учет суммовых разниц, возникших в связи с расчетами за реализованные товары (работы, услуги и т. д.), регулируется Положением по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденным приказом Минфина РФ от 6.05.99 г. №32н. В соответствии с п.6.6 указанного Положения, доходы от реализации признаются с учетом суммовых разниц, т. е. на величину суммовой разницы делается запись по дебету счета расчетов с покупателями (заказчиками) и кредиту счета продаж.

Бухгалтерский учет суммовых разниц, возникающих в связи с расчетами за приобретаемые товары (работы, услуги и т. д.), регулируется Положением по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденным приказом Минфина РФ от 6.05.99 г. №33н. В соответствии с п.6.6 указанного Положения, величина оплаты признается с учетом суммовых разниц, т. е. на величину суммовой разницы делается запись по дебету счета учета имущества и кредиту счета расчетов с поставщиками (подрядчиками).

В налоговом учете положительные суммовые разницы включаются в состав внереализационных доходов (ст. 250 НК РФ), а отрицательные – в состав внереализационных расходов (ст. 265 НК РФ).

Ведение отдельного налогового учета задолженностей не предусмотрено. Поэтому при отражении суммовых разниц в налоговом учете делаются записи по кредиту счета Н08 «Внереализационные доходы» (или по дебету счета Н09 «Внереализационные расходы» – для отрицательных разниц) без указания корреспондирующего счета.

Учет транспортных расходов в составе расходов текущего отчетного (налогового) периода

В соответствии со статьей320 НК РФ, налогоплательщики, осуществляющие оптовую, мелкооптовую и розничную торговлю, формируют расходы на реализацию (издержки обращения) с учетом изложенных в статье особенностей. Расходы текущего месяца разделяются на прямые и косвенные.

Суммы расходов на доставку (транспортные расходы) покупных товаров до склада налогоплательщика-покупателя товаров, в случае, если эти расходы не включены в цену приобретения этих товаров, относятся к прямым расходам.

Сумма прямых расходов, относящаяся к остаткам товаров на складе, определяется по среднему проценту за текущий месяц с учетом переходящего остатка на начало месяца в следующем порядке:

1. Определяется сумма прямых расходов, приходящихся на остаток товаров на складе на начало месяца и осуществленных в текущем месяце.

2. Определяется стоимость товаров, реализованных в текущем месяце, и стоимость остатка товаров на складе на конец месяца.

3. Рассчитывается средний процент как отношение суммы прямых расходов (пункт 1) к стоимости товаров (пункт 2).

4. Определяется сумма прямых расходов, относящихся к остатку товаров на складе, как произведение среднего процента на стоимость остатка на конец месяца.

Транспортные расходы, связанные с доставкой товаров до склада, учитываются по дебету счета Н01.07 «Транспортные расходы по доставке покупных товаров», куда относятся вручную. На конец каждого месяца определяется сумма прямых расходов (транспортных расходов), относящихся к остаткам еще не реализованных товаров (сальдо дебетовое по счетам Н02.02 «Поступление и выбытие товаров» и Н02.04 «Отгруженные МПЗ» для покупных товаров), которая должна остаться на счете Н01.07 «Транспортные расходы по доставке покупных товаров» как дебетовое сальдо. Разница того, что есть на счете и того, что должно быть на нем, – это сумма прямых расходов текущего месяца. Порядок расчета суммы прямых расходов, как относящихся к остаткам товаров, так и к расходам текущего периода, соответствует расчету соответствующих показателей регистра налогового учета «Регистр – расчет остатка транспортных расходов».

Последним днем месяца документ «Регламентные операции по налоговому учету» формирует проводки по списанию с кредита счета Н01.07 суммы прямых расходов, относящихся к объему реализованных товаров, и учету этих расходов в составе прямых расходов текущего периода (проводка в дебет счета Н07.03 «Прямые расходы налогоплательщиков, осуществляющих оптовую, мелкооптовую и розничную торговлю»).

Учет услуг сторонних организаций